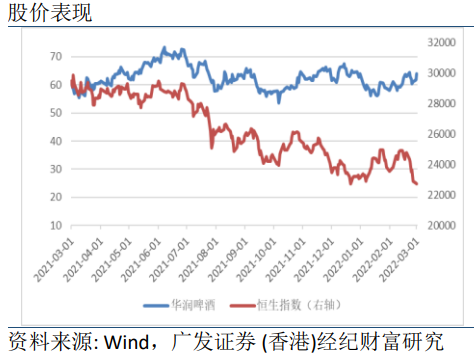

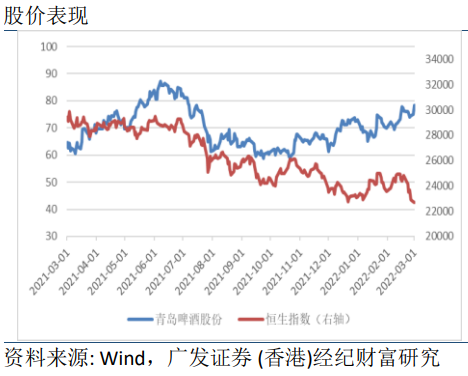

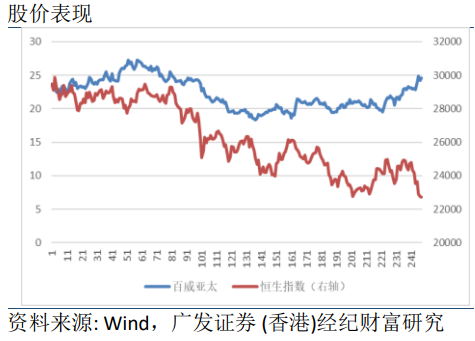

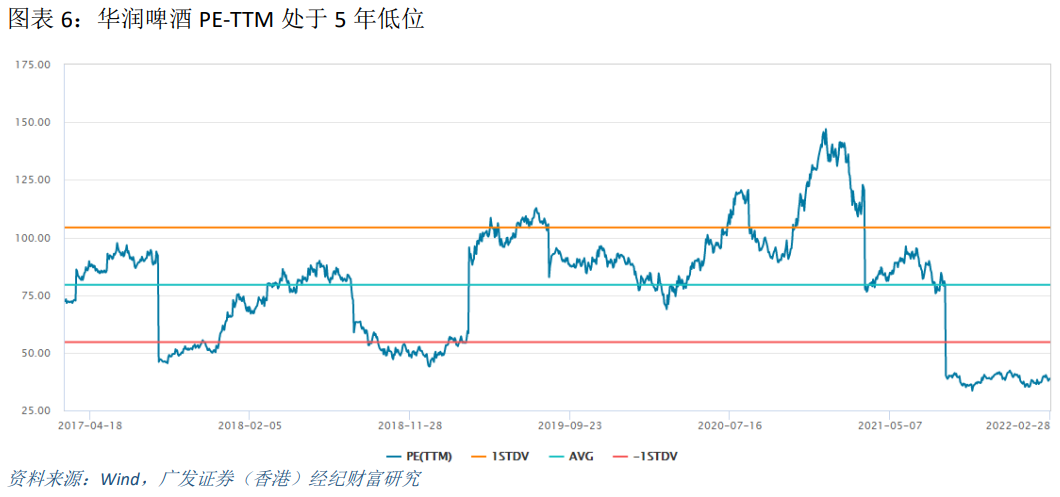

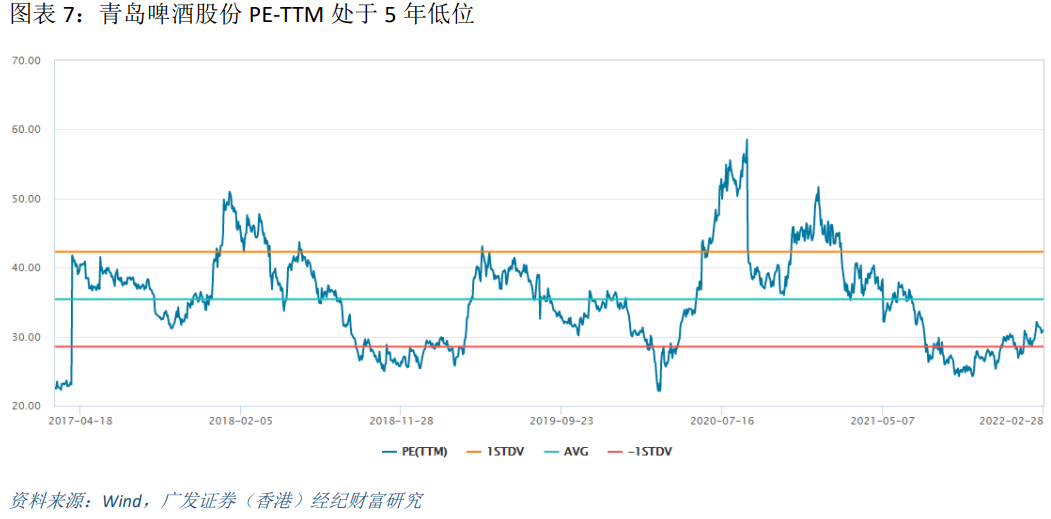

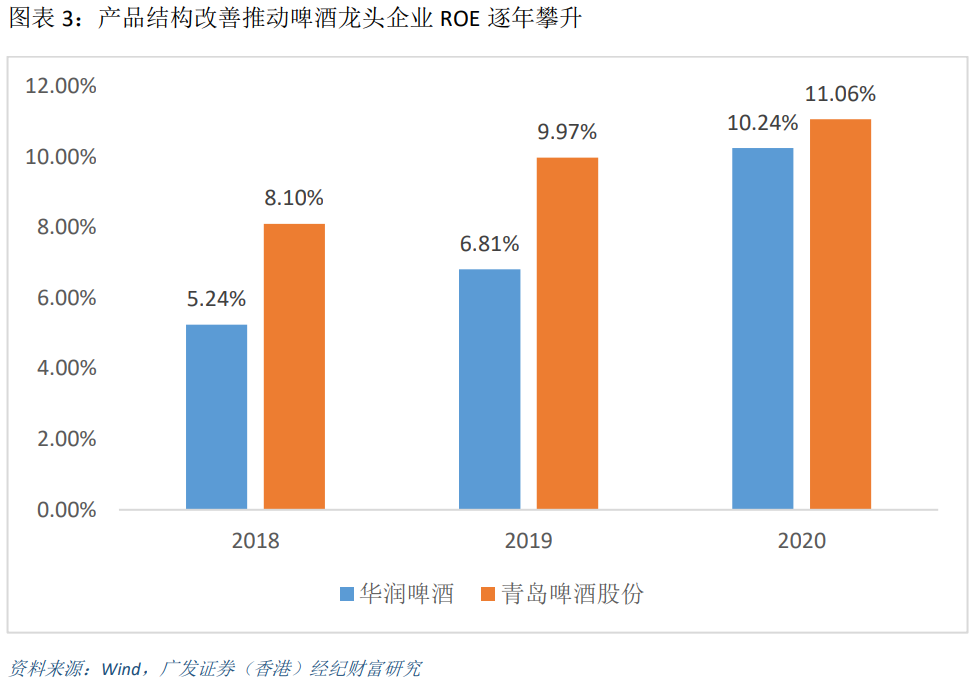

啤酒行业竞争格局稳定,CR5市场份额已经提升至90%以上,行业集中度高企使得啤酒行业能够脱离低价竞争并开始进行高端化升级。在竞争趋缓的环境下,龙头酒企费用支出维持稳定,推动ROE改善,行业整体盈利能力步入上升通道。预计2022年啤酒行业将通过产品结构升级和提价来推动盈利水平持续提升。目前啤酒板块PE-TTM估值处于五年以来的低位,建议关注具备提价能力、高端化进展顺利的华润啤酒(0291.HK)、青岛啤酒股份(0168.HK)及产品组合向超高端升级的高端啤酒龙头百威亚太(1876.HK)。

得益于高端化,主要啤酒龙头企业2021年业绩表现超预期

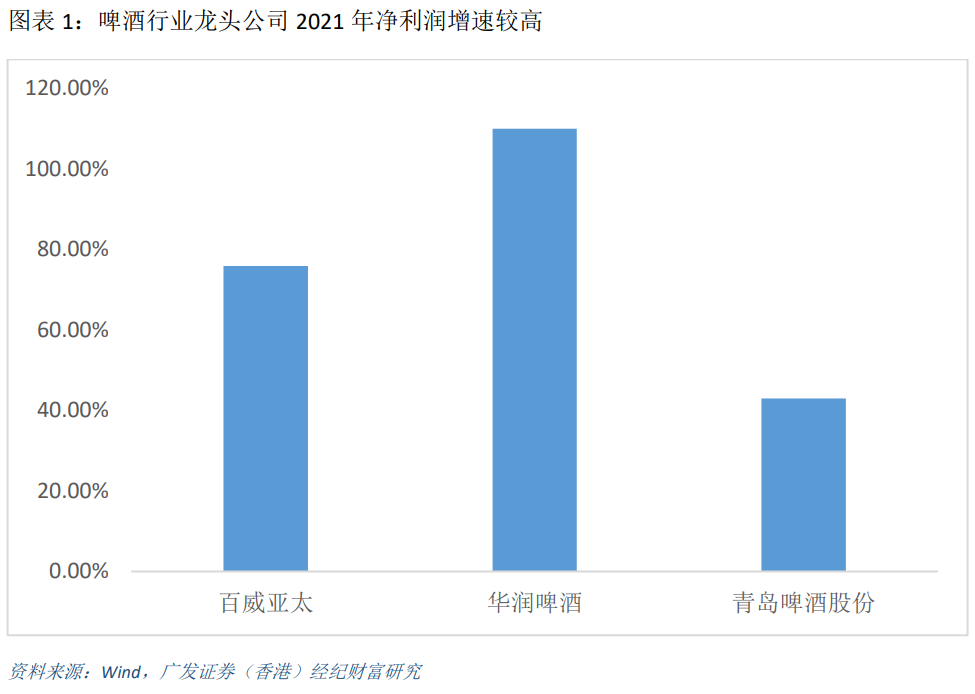

近日主要啤酒企业公布了2021年业绩情况。百威亚太2021年录得营业收入67.88亿美元,同比增长14.9%,EBITDA录得21.39亿美元,同比增长27.3%,实现净利润9.8亿美元,同比增长75.9%,全年吨酒价同比上升6.1%,总销量同比增长8.3%,业绩表现优秀的原因是高端及以上产品销售都录得双位数增长。华润啤酒预告2021年实现归母净利润44-47亿元(人民币,下同),同比增长110-124%,业绩大幅增长的主要原因是获得出让地块的补偿收益13亿元、产品提价推动毛利率提升和关厂带来的固定资产减值及员工安置费用下降。青岛啤酒股份预告2021年实现归母净利润约为31.50亿元,同比增长43%,扣除非经常性损益的净利润为21.94亿元,同比增长21%,业绩增长是由于产品结构升级对经营利润的拉动及土地征收补偿款带来的非经常性收益。

2

啤酒行业复苏情况良好,产品结构升级持续

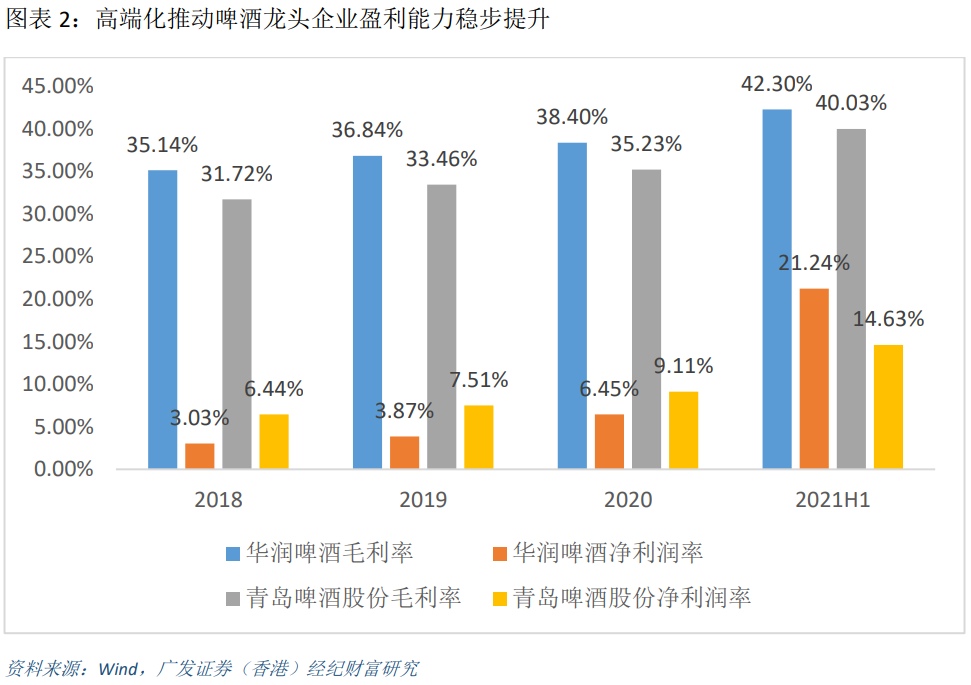

2021年啤酒产量为3562万千升,同比增长5.6%,行业需求回暖,行业集中度进一步向龙头酒企集中。在疫情多点散发和原材料大幅上涨等因素的影响下,2021年啤酒行业产品结构升级持续,其中高端产品维持高速增长,推动了毛利率和净利润率的提升。2021年百威亚太旗下百威品牌销量取得双位数增长,其中百威金尊销量同比增长超50%;科罗娜、福佳、蓝妹等超高端品牌销量也取得双位数增长,其中福佳果味系列销量翻倍。2021H1青岛啤酒旗下高端产品销量同比增长41.4%,远高于8.2%的总销量增长,吨酒价同比提升7.78%至3835元/吨;华润啤酒次高端及以上产品销量同比增长50.9%,高于4.9%的总销量增长,吨酒价同比增长7.5%到3098元/吨。

3

产品提价是龙头啤酒企业2022年业绩增长的重要催化剂之一

在原材料成本上涨压力较大的背景下,食品企业产品提价是大势所趋。2021年我国进口大麦、小麦均价涨幅分别为19.70%、13.11%,瓦楞纸、LME铝年度涨幅分别为16.60%和41.86%。在原材料成本压力提升的背景下,行业龙头在2021年下半年已陆续出台提价政策,如华润啤酒勇闯天涯系列提价约10%,百威亚太调整部分产品价格约3-10%。复盘08-09年、18-19年两轮啤酒直接提价,提价后龙头业绩加速增长。在08-09年提价阶段,华润啤酒和青岛啤酒均价分别提升13.59%和9.48%,带动09年净利润增长25.45%和79.16%;在18-19年提价阶段,华润啤酒和青岛啤酒吨酒价分别提升11.92%和5.02%,带动19年净利润同比增长34.29%和30.23%。在成本压力下,预计2022年仍有更多的提价政策落地,为龙头酒企带来良好的业绩催化。

4

疫情对行业的影响减弱

2021年受疫情影响,餐饮和夜店等啤酒现饮消费场所经营受到限制,制约了啤酒销量的恢复进度。2022年2月国家药监局批准辉瑞新冠治疗药物的进口注册,同时对于餐饮行业的纾困也陆续出台,预计餐饮和夜店等消费场所有望在疫情防控逐步放松下迎来复苏拐点。现饮渠道的恢复将对啤酒销量回暖带来支持,啤酒行业有望保持量价齐升的趋势。

5

投资建议

啤酒行业竞争格局稳定,CR5市场份额已经提升至90%以上,行业集中度高企使得啤酒行业能够脱离低价竞争并开始进行高端化升级。在竞争趋缓的环境下,龙头酒企费用支出维持稳定,推动ROE改善,行业整体盈利能力步入上升通道。预计2022年啤酒行业将通过产品结构升级和提价来推动盈利水平持续提升。目前啤酒板块PE-TTM估值处于五年以来的低位,建议关注具备提价能力、高端化进展顺利的华润啤酒(0291.HK)、青岛啤酒股份(0168.HK)及产品组合向超高端升级的高端啤酒龙头百威亚太(1876.HK)。